答:根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第一条第(一)款的规定,居民个人取得全年一次性奖金,在2021年12月31日前,可以选择不并入当年综合所得单独计算纳税,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

接上例:如果小王选择将全年一次性奖金并入综合所得计税,2019年综合所得应纳税所得额=(15000×12+100000)-60000-(3000×12)=184000元,按照综合所得税率表查找到适用税率为20%,速算扣除数为16920;

全年综合所得应纳税额=184000×20%-16920=19880(元)。

本案例中小王取得的全年一次性奖金单独计税的税负低于合并计税。但如果小王全年综合所得收入额低于“基本减除费用+专项扣除+专项附加扣除+其他扣除”的,将全年一次性奖金并入综合所得合并计算税负更低。

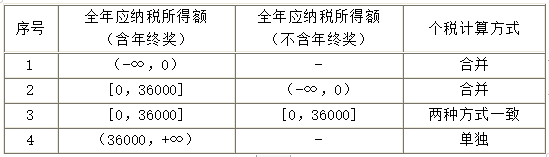

具体在选择全年一次性奖金计算个人所得税方式时,哪种方式税负更低,可以参考下表:

注:

①上表中的“全年应纳税所得额(含年终奖)”=预计全年收入额(含年终奖)-60000-三险一金-专项附加扣除-其他扣除额;

②当全年应纳税所得额(含年终奖)小于0时,选择将年终奖合并到综合所得计算缴纳个税税负较低;

③当全年应纳税所得额(含年终奖)大于等于0小于等于36000,且全年应纳税所得额(不含年终奖)小于 0时,合并到综合所得计算缴纳个税税负较低;

④当全年应纳税所得额(含年终奖)大于等于0小于等于36000,且全年应纳税所得额(不含年终奖)大于等于0时,选择将年终奖并入综合所得计税与单独计算年终奖和综合所得的个税,二者计算税负一致;

⑤当全年应纳税所得额(含年终奖)大于36000时,选择将全年收入拆分成年终奖及工资的形式发放,分别单独计算个税再相加税负最低。